【商業(yè)與法治輿情觀察室 http://www.blaw.org.cn 快訊】:(界面新聞)

原標題:攤上事了,天弘APP超范圍收集個人信息,旗下權(quán)益基金演繹完美踏空 來源:工信部網(wǎng)站

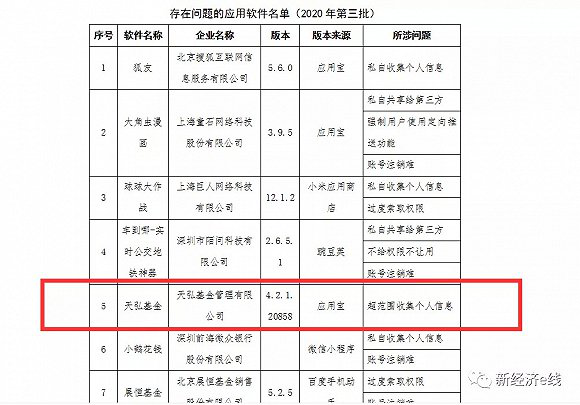

2020年7月24日,,工信部信息通信管理局下發(fā)了關(guān)于侵害用戶權(quán)益行為的APP通報(2020年第三批)(下稱《通報》)。

《通報》稱,,依據(jù)《網(wǎng)絡(luò)安全法》《電信條例》《電信和互聯(lián)網(wǎng)用戶個人信息保護規(guī)定》等法律法規(guī),,工業(yè)和信息化部近期組織第三方檢測機構(gòu)對手機應(yīng)用軟件進行檢查,督促存在問題的企業(yè)進行整改,。截至目前,,尚有58款A(yù)PP未完成整改。上述APP應(yīng)在7月30日前完成整改落實工作,,逾期不整改的,,工業(yè)和信息化部將依法依規(guī)組織開展相關(guān)處置工作。

此次檢測中,,部分移動應(yīng)用分發(fā)平臺管理主體責(zé)任缺位,,未嚴格落實工業(yè)和信息化部《移動智能終端應(yīng)用軟件預(yù)置和分發(fā)管理暫行規(guī)定》(工信部信管〔2016〕407號)要求,對上架APP審核把關(guān)不嚴,,7月22日,,已對相關(guān)企業(yè)進行了集中約談,后續(xù)對問題突出,、有令不行,、整改不徹底的企業(yè)依法嚴厲處置。

關(guān)于侵害用戶權(quán)益行為的APP通報(2020年第三批)

來源:工信部網(wǎng)站

新經(jīng)濟e線注意到,,在存在問題的應(yīng)用軟件名單(2020年第三批)中,,天弘基金就因超范圍收集個人信息而榜上有名。

此外,,與今年二季度公募行業(yè)主動權(quán)益類基金賺錢效應(yīng)顯現(xiàn)形成鮮明對比的,,天弘基金旗下天弘裕利A,、天弘裕利C卻雙雙逆勢報虧,在同類基金中業(yè)績墊底,。截至2020年7月27日,,天弘裕利A今年的凈值回報率僅為0.79%,同類排名1840/1900,。

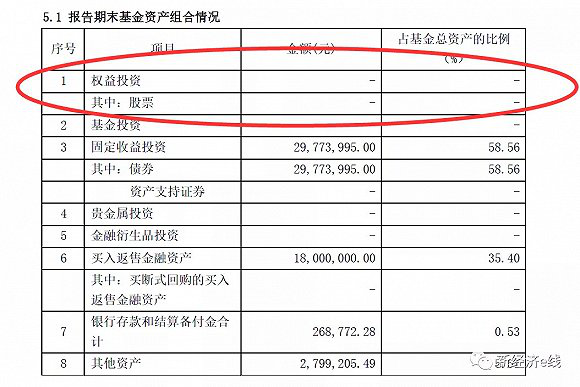

而且,,令人意外的是,新經(jīng)濟e線調(diào)查發(fā)現(xiàn),,作為一只主動權(quán)益類基金,,從2018年6月30日至2020年6月30日,天弘裕利竟然連續(xù)9季保持股票倉位為零,。

天弘裕利完美踏空

可見,,天弘裕利執(zhí)著看空A股的這一行為實在令人費解。拋開2018年的熊市不說,,在2019年,、2020年這兩個年度里,A股市場結(jié)構(gòu)化牛市氣氛深厚,,權(quán)益類基金是大賺特賺,,但天弘裕利卻樂當(dāng)看客而完美踏空。

天弘裕利靈活配置混合型證券投資基金2020年第二季度報告

來源:天弘裕利2020年第二季度報告

據(jù)新經(jīng)濟e線調(diào)查,,天弘裕利最近一次持有股票倉位是在2018年一季度末,,當(dāng)期股票倉位為31.93%。較2017年四季度末12.43%的股票倉位相比,,環(huán)比加倉19.5%,。不過,等到2018年第二季,,天弘裕利股票倉位已全部清倉,,減持至零。截至2020年第二季,,天弘裕利罕見的保持了連續(xù)九個季度的股票零倉位,。

作為靈活配置型基金,天弘裕利的投資目標為,,基金力求通過資產(chǎn)配置和靈活運用多種投資策略,把握市場機會,,在嚴格控制風(fēng)險的前提下獲取高于業(yè)績比較基準的投資收益,。其業(yè)績比較基準為,滬深300指數(shù)收益率×50%+中證綜合債指數(shù)收益率×50%,。

截至2020年第二季度末,,天弘裕利A/C當(dāng)期利潤分別為-4.7萬元和-15.5萬元,。報告期末基金份額總額為4623.77萬份。其中,,天弘裕利A和天弘裕利C分別為782.28萬份和3841.49萬份,,對應(yīng)資產(chǎn)凈值分別為912.12萬元和4056.29萬元,合計為4968.42萬元,。這一規(guī)模已跌破5000萬元的清盤“紅線”,。

新經(jīng)濟e線獲悉,實際上,,如果只考慮天弘裕利A份額的話,,基金早就應(yīng)該要清盤了。為了避免被清盤的命運,,天弘基金作出決定,,天弘裕利自2018年5月10日起增設(shè)天弘裕利C基金份額。天弘裕利C基金份額的首次確認日為2018年5月11日,。

天弘裕利披露的2018年第二季報顯示,,彼時天弘基金的這一努力還是起到了立竿見影的效果。截至報告期末,,天弘裕利總份額增加至11873萬份,。其中,天弘裕利A和天弘裕利C份額分別為2115.5萬份和9757.5萬份,,對應(yīng)期末基金資產(chǎn)凈值分別為2346.66萬元和9823.63萬元,。

當(dāng)期,天弘裕利已徹底看空股市,,其股票倉位為零倉位,,沒有持有任何股票。等到2019年第二季度末,,天弘裕利的權(quán)益?zhèn)}位仍為零,。同樣,截至2020年第二季度末,,這一狀況仍沒有改變,。

基金經(jīng)理錢文成和趙鼎龍在今年二季報中表示,“2季度債市波動較大,,4月初下調(diào)超儲利率后市場情緒逐漸達到頂峰,,交易結(jié)構(gòu)出現(xiàn)擁擠,我們于4月底適當(dāng)降低了長債倉位,,5月隨著降準落空,,市場預(yù)期開始發(fā)生變化,5月下半月資金中樞開始抬升后,市場進入快速調(diào)整期,,根據(jù)央行態(tài)度,,我們預(yù)計資金中樞會調(diào)整至接近2.2%附近水平,同時,,經(jīng)濟復(fù)蘇強勁,,向好趨勢得到確認,所以操作上我們降低了組合杠桿和久期,,6月隨著央行態(tài)度確認,,資金中樞也穩(wěn)定在2.0%附近水平,市場進入弱震蕩態(tài)勢,,同時,,交易性機構(gòu)倉位相對出清,操作上我們保持信用債相對較低久期與倉位,,提高票息收益,,利率債以波段思路操作?!?/span>

來源:天弘裕利2020年第二季度報告

在上述操作思路指導(dǎo)下,,截至2020年06月30日,天弘裕利A基金份額凈值為1.1660元,,天弘裕利C基金份額凈值為1.0559元,。報告期內(nèi)份額凈值增長率天弘裕利A為-0.50%,同期業(yè)績比較基準增長率為6.21%,;天弘裕利C為-0.54%,,同期業(yè)績比較基準增長率為6.21%。

實際上,,自基金合同生效以來,,天弘裕利A/C累計凈值回報率均持續(xù)跑輸業(yè)績比較基準,分別落后16.26%和5.41%,。而在天弘裕利的基金經(jīng)理名單中,,先后出現(xiàn)了趙鼎龍、王昌俊,、劉洋,、凌超、錢文成,、姜曉麗等六位基金經(jīng)理,。早在基金成立之初,天弘裕利曾配置了三名基金經(jīng)理,,分別包括姜曉麗,、錢文成,、凌超。

其中,,姜曉麗和凌超分別于2019年11月9日和2017年7月13日離職,任職時間最久的錢文成剛于今年6月24日辭職,,不再在公司任職,。錢文成離職前為公司權(quán)益投資的主力操盤手,管理基金數(shù)量多達23只,。

現(xiàn)任基金經(jīng)理趙鼎龍剛于2019年11月15日接手,。公開資料表明,趙鼎龍2015年11月至2017年7月泰康資管固收交易員,;2017年8月加入天弘基金,,歷任固定收益機構(gòu)投資部研究員、投資經(jīng)理助理,、基金經(jīng)理助理,、基金經(jīng)理。截至目前,,趙鼎龍在管基金有7只,,管理規(guī)模近110億元。

32只債基當(dāng)期虧損

值得關(guān)注的是,,在股債蹺蹺板效應(yīng)下,,二季度債基總體回報大幅下滑,其中僅二級債基表現(xiàn)相對較好,。特別是受4月底以來債市大幅調(diào)整影響,,二季度Wind債券型基金指數(shù)回報0.33%,相比一季度下降1.37個百分點,。

分類型看,,中長期純債基、一級債基和指數(shù)債基回報率為負值,,短期純債基回報僅為0.22%,,較一季度都出現(xiàn)明顯下降。同期,,二級債基回報率上升1.18個百分點至2.01%,,主要受益于二季度股市行情較好。

統(tǒng)計數(shù)據(jù)顯示,,截至今年二季度末,,天弘基金旗下共計有32只債券型基金(A/ C分列)當(dāng)期利潤出現(xiàn)虧損,涉及基金品種分別包括中長期純債型基金,、被動指數(shù)型債券基金,、混合債券型一級基金,、混合債券型二級基金。

其中,,本期利潤虧損超過千萬的債基分別包括天弘優(yōu)選,、天弘中債1-3年國開債、天弘添利C,、天弘安益A,、天弘恒享一年定開債、天弘弘利,。

天弘優(yōu)選債券型證券投資基金2020年第二季度報告

來源:天弘優(yōu)選2020年第二季度報告

天弘優(yōu)選基金經(jīng)理劉洋在今年二季報中表示,,國內(nèi)政策層面,4月初央行降低超額存款準備金利率釋放超預(yù)期寬松信號,,帶動市場整體短端利率快速下行,,債券市場定價中樞迅速下移,債市經(jīng)歷了一輪暴漲,;進入5月,,貨幣政策層面急速轉(zhuǎn)彎,從前期的疫情防控狀態(tài)逐步向常態(tài)化貨幣政策轉(zhuǎn)移,,銀行間資金利率中樞開始抬升,,進而帶動曲線收益率整體上移,尤其是中短端品種,,債市爾后經(jīng)歷了5,、6月份連續(xù)兩個月大跌,總體債市各期限,、各品種收益率均回歸疫情前后相當(dāng)水平,。

組合操作層面,組合為純利率債策略,,總體在4月保持較長久期和較高倉位,,獲取了較高收益,5,、6月陸續(xù)減倉,,但在全曲線均下跌的情況下仍然損失慘重,組合二季度總體并未獲得顯著超額收益,。截至2020年06月30日,,本基金份額凈值為1.0544元,本報告期份額凈值增長率-0.74%,,同期業(yè)績比較基準增長率-1.27%,。報告期內(nèi),天弘優(yōu)選本期利潤-8382.45萬元,,基金資產(chǎn)凈值121億元,。

同樣,,由劉洋出任基金經(jīng)理的天弘中債1-3年國開債自今年4月22日成立以來,二季度利潤也報出虧損,,本期利潤為-4890萬元,。按照基金合同的約定,基金管理人應(yīng)當(dāng)自基金合同生效之日起6個月內(nèi)使基金的投資組合比例符合基金合同的有關(guān)約定,?;鸬慕▊}期為2020年4月22日至2020年10月21日,截止本報告期末基金仍處于建倉期,。

劉洋在二季報中稱,組合操作層面,,組合為指數(shù)基金,,實踐操作中總體通過擇券實現(xiàn)接近指數(shù)的久期和倉位,總體獲得和指數(shù)相似的回報,。截至2020年06月30日,,本基金份額凈值為0.9903元,本報告期份額凈值增長率-0.97%,,同期業(yè)績比較基準增長率-1.48%,。

公開資料表明,劉洋從2013年1月—至今先后擔(dān)任天弘基金研究員,、交易員,。2017年4月至2018年8月?lián)翁旌胩砝穑↙OF)基金經(jīng)理。劉洋歷任管理基金數(shù)量為7只,,現(xiàn)在管基金仍有5只,,管理規(guī)模約175億元。

與此同時,,在今年二季度二級債基整體回報為正的情況下,,天弘旗下仍有9只二級債基出現(xiàn)虧損,分別為天弘弘利,、天弘永利債券B,、天弘永利債券A、天弘弘豐增強回報A,、天弘永利債券E,、天弘債券型發(fā)起式B、天弘弘豐增強回報C,、天弘增強回報C,、天弘永利債券C。

其中,,天弘弘豐增強回報二季度末資產(chǎn)凈值5016.3萬元,,已接近5000萬元的清盤“紅線”,。截至2020年06月30日,天弘弘豐增強回報A基金份額凈值為1.0426元,,天弘弘豐增強回報C基金份額凈值為1.0372元,。報告期內(nèi)份額凈值增長率天弘弘豐增強回報A為-1.71%,同期業(yè)績比較基準增長率為1.66%,;天弘弘豐增強回報C為-1.81%,,同期業(yè)績比較基準增長率為1.66%。

另據(jù)Wind統(tǒng)計表明,,截至今年二季度末,,天弘基金資產(chǎn)規(guī)模14437億元,環(huán)比今年一季度末減少239億元,。其中,,貨幣基金規(guī)模13303億元,權(quán)益類基金規(guī)模僅1134億元,,占比分別為92.15%和7.85%,。