【商業(yè)與法治輿情觀察室 http://www.blaw.org.cn 快訊】:(申萬宏源宏觀)

6月經(jīng)濟(jì)數(shù)據(jù)回顧:GDP基本符合預(yù)期,地產(chǎn)內(nèi)需韌性下投資扔強(qiáng),而消費(fèi)和其他投資低于預(yù)期。1)20Q2實(shí)際GDP同比3.2%,固定資本形成貢獻(xiàn)為15年以來最高,下半年可能會出現(xiàn)小幅的被動去庫存,對下半年經(jīng)濟(jì)增長可能形成一定擾動。2)社零整體低于預(yù)期。3)除基建有一定的天氣擾動外,地產(chǎn)基建強(qiáng)勢擴(kuò)張+制造業(yè)偏弱格局延續(xù)。4)出口在海外供需缺口拉動下邊際改善。

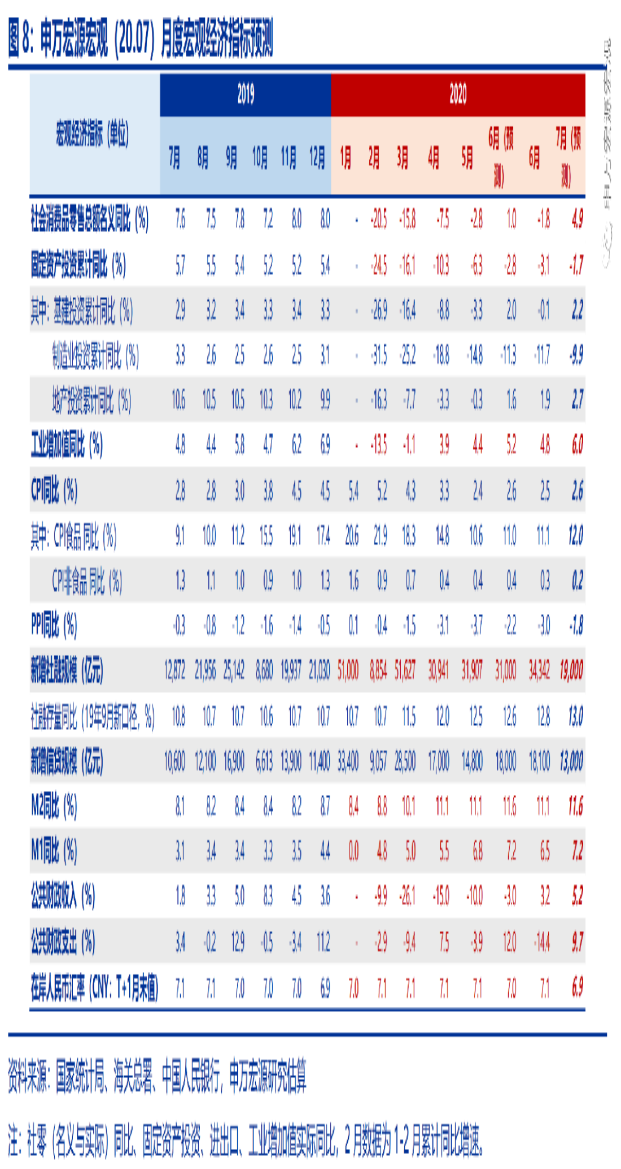

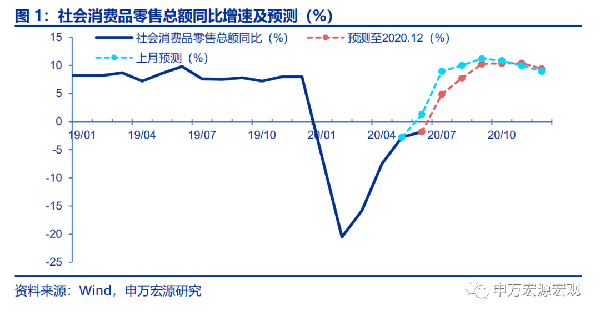

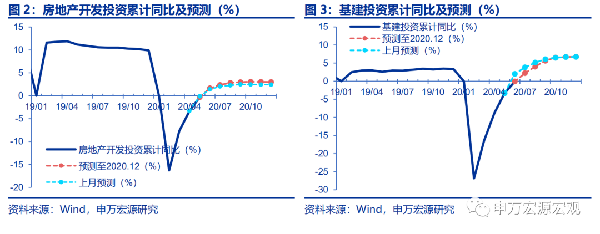

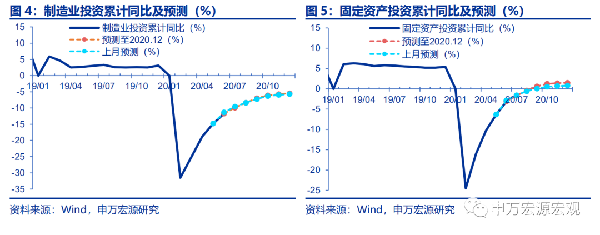

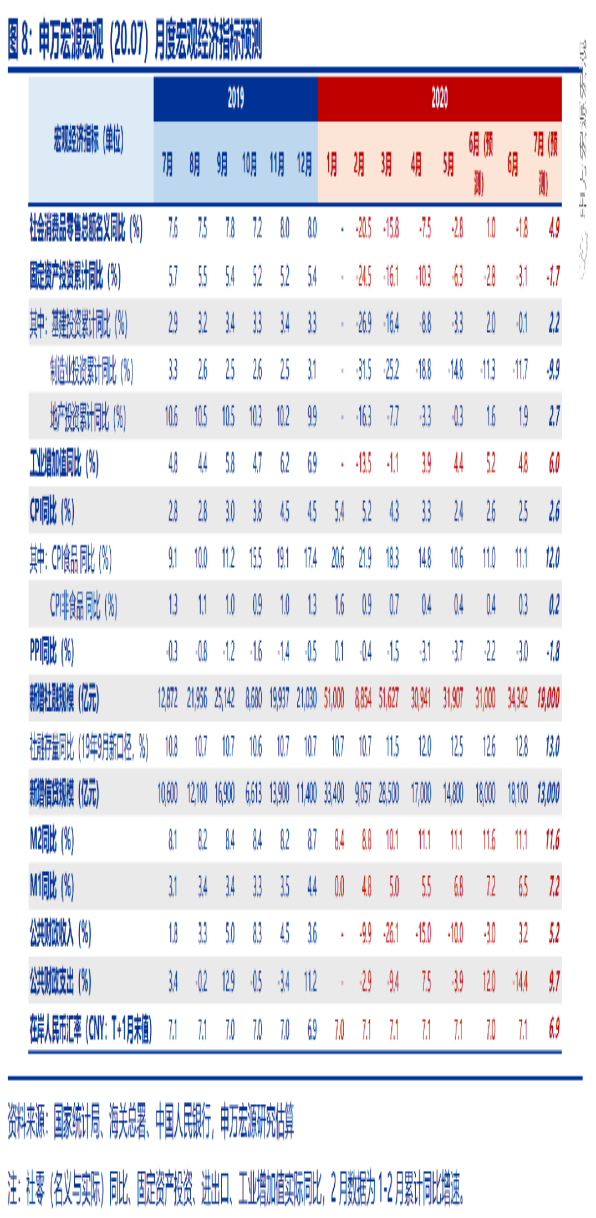

7月數(shù)據(jù)前瞻:可選品消費(fèi)向地產(chǎn)竣工驅(qū)動,上調(diào)地產(chǎn)投資預(yù)期,通脹有所回升。1)預(yù)計(jì)7月社會消費(fèi)品零售總額同比有望恢復(fù)至4.9%,在6月高基數(shù)擾動后單月恢復(fù)有所加快;但整體預(yù)測的路徑我們再度進(jìn)行下調(diào)。2)固定資產(chǎn)投資的分化局面仍將進(jìn)一步擴(kuò)大,上調(diào)全年地產(chǎn)預(yù)期。3)鮮菜、原油價格上漲,CPI、PPI均有所抬升。4)貨幣政策方面,二季度開始我們進(jìn)入了“貨幣操作邊際趨緊”+“實(shí)體信用擴(kuò)張延續(xù)”的小幅分化階段。

零售:可選商品修復(fù)持續(xù),預(yù)計(jì)單月4.9%。我們預(yù)計(jì)7月社會消費(fèi)品零售總額同比有望恢復(fù)至4.9%,在6月高基數(shù)擾動后單月恢復(fù)有所加快;但整體下半年預(yù)測的路徑我們再度進(jìn)行下調(diào)。

固定投資:上調(diào)地產(chǎn),關(guān)注7月基建能否克服短期擾動、重回全年路徑。固定資產(chǎn)投資的分化局面仍將進(jìn)一步擴(kuò)大,土地成交的持續(xù)活躍+地產(chǎn)投資的持續(xù)超預(yù)期表現(xiàn)促使我們本次上調(diào)全年地產(chǎn)投資預(yù)測路徑至同比增長3.5%。而6月的基建投資增速盡管進(jìn)一步走高但幅度上仍受到洪水和項(xiàng)目儲備等短期因素的影響較為明顯,我們?nèi)跃S持此前預(yù)測的全年基建投資6.8%的改善趨勢。

通脹:鮮菜、原油價格上漲,CPI、PPI均有所抬升。CPI:豬肉供給快速恢復(fù)過程趨于結(jié)束,洪水對7月鮮菜價格仍有小幅影響,預(yù)計(jì)7月CPI同比回升至2.6%。PPI:前期原油價格大幅反彈逐漸向石化產(chǎn)業(yè)鏈中下游產(chǎn)品價格傳導(dǎo),預(yù)計(jì)7月PPI同比-1.8%。

工業(yè)增加值:7月工業(yè)生產(chǎn)改善,預(yù)計(jì)6.0%左右。5-6月工業(yè)增加值上行幅度較小主要由于去庫存的壓制,而隨著地產(chǎn)基建投資快速回暖,同時考慮到海外供需缺口仍較大,工業(yè)生產(chǎn)進(jìn)一步改善。再考慮到去年7月基數(shù)較低(4.8%),預(yù)計(jì)工業(yè)增加值實(shí)際同比將提升1.2個百分點(diǎn)至6.0%左右。

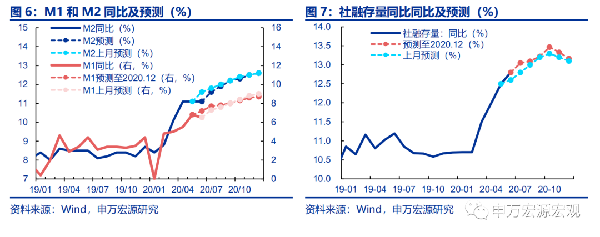

金融數(shù)據(jù):企業(yè)中長貸和債券融資仍強(qiáng),M2、社融增速小幅上行。預(yù)計(jì)7月新增信貸13000億,同比多增約2500億。7月新增社融(新口徑)預(yù)計(jì)為1.9萬億,存量同比增速或達(dá)13.0%。預(yù)計(jì)7月末M2增速小幅上行至11.6%附近,M1增速或升至7.2%。

財(cái)政收支:“注重實(shí)效”,預(yù)計(jì)支出回升。1)二季度經(jīng)濟(jì)平穩(wěn)改善,財(cái)政收入預(yù)計(jì)延續(xù)6月反彈趨勢,同比增幅預(yù)計(jì)擴(kuò)大2.0個百分點(diǎn)至5.2%。2) 在一般公共預(yù)算收入回升,債務(wù)融資支持,而財(cái)政存款多增持平于去年同期下,預(yù)計(jì)7月財(cái)政支出回升24.1個百分點(diǎn)至9.7%左右。

匯率:經(jīng)濟(jì)向中長期中樞水平回歸,CNY小幅回升。經(jīng)濟(jì)發(fā)展已經(jīng)逐漸向中長期增長中樞回歸,預(yù)計(jì)8月CNY小幅回升至6.90。

目錄

1. 7月數(shù)據(jù)預(yù)測:可選消費(fèi)持續(xù)改善,關(guān)注基建投資能否克服短期擾動

2. 零售:可選商品修復(fù)持續(xù),預(yù)計(jì)單月4.9%

3. 固定投資:上調(diào)地產(chǎn),關(guān)注7月基建能否克服短期擾動、重回全年路徑

4. 通脹:預(yù)計(jì)CPI小幅回升,PPI跌幅明顯收窄

5. 工業(yè)增加值:7月工業(yè)生產(chǎn)改善,預(yù)計(jì)6.0%左右

6. 金融數(shù)據(jù):企業(yè)中長貸和債券融資仍強(qiáng),M2、社融增速小幅上行

7. 財(cái)政:強(qiáng)調(diào)“注重實(shí)效”,預(yù)計(jì)支出回升

8. 匯率:經(jīng)濟(jì)向中長期中樞水平回歸,CNY小幅回升

正文

1. 7月數(shù)據(jù)預(yù)測:可選消費(fèi)持續(xù)改善,關(guān)注基建投資能否克服短期擾動

6月經(jīng)濟(jì)數(shù)據(jù)回顧:GDP基本符合預(yù)期,地產(chǎn)內(nèi)需韌性下投資扔強(qiáng),而消費(fèi)和其他投資低于預(yù)期。具體來看,回顧6月經(jīng)濟(jì)數(shù)據(jù)表現(xiàn)有四個特征:

1)20Q2實(shí)際GDP同比3.2%,高于市場預(yù)期,而基本符合我們預(yù)期(3.5%),但庫存可能對下半年產(chǎn)生一定擾動。從三大需求的結(jié)構(gòu)看,最終消費(fèi)貢獻(xiàn)改善2個百分點(diǎn)至-2.4%,其中雖然可選商品有所回補(bǔ),但服務(wù)消費(fèi)持續(xù)拖累,而政府消費(fèi)在財(cái)政收入下滑的制約下仍構(gòu)成一定拖累。資本形成貢獻(xiàn)大幅反彈6.5個百分點(diǎn)至5.0%,為15年以來最高水平,但固定資產(chǎn)投資增速并未明顯超出歷史同期水平,或顯示2季度仍有比較明顯的被動補(bǔ)庫存。這意味著,下半年可能會出現(xiàn)小幅的被動去庫存,對下半年經(jīng)濟(jì)增長可能形成一定擾動。在海外供需缺口下,凈出口貢獻(xiàn)改善達(dá)1.5個百分點(diǎn)至0.5%,明顯好于預(yù)期。

2)6月社會消費(fèi)品零售同比-1.8%,僅較5月改善1pct,低于預(yù)期。餐飲收入繼續(xù)緩慢恢復(fù),當(dāng)月-15.2%改善3.7個百分點(diǎn)但符合預(yù)期。可選商品回補(bǔ)加速度放緩是主要拖累,其中汽車盡管下滑11.7個百分點(diǎn)至-8.2%,但考慮19年同期國五轉(zhuǎn)國六導(dǎo)致的單月高基數(shù),實(shí)際上回補(bǔ)過程仍然穩(wěn)健;其他可選商品改善但加速度放緩,顯示可選商品消費(fèi)回補(bǔ)的驅(qū)動力正在向前期竣工轉(zhuǎn)換。必需品消費(fèi)中規(guī)中矩,糧油食品(10.5%)、日用品(16.9%)分別回落0.9、0.4個百分點(diǎn)。

3)除基建有一定的天氣擾動外,地產(chǎn)基建強(qiáng)勢擴(kuò)張+制造業(yè)偏弱格局延續(xù)。6月固定資產(chǎn)投資累計(jì)增速、單月增速分別回升3.2、1.7個百分點(diǎn),略低于預(yù)期,主要是短期因素所致,其一是PPI低于我們預(yù)期(石化價格尚未完全傳導(dǎo)油價反彈),小幅抑制名義投資增速;其二是華南的大范圍強(qiáng)降雨天氣和項(xiàng)目前期籌劃和評估較慢對基建投資形成暫時性抑制,單月10.7%不及預(yù)期(16%)并略低于上月。地產(chǎn)銷量內(nèi)生韌性支撐下,地產(chǎn)商信心持續(xù)強(qiáng)勁,房地產(chǎn)開發(fā)投資單月8.7%再小幅上行0.3個百分點(diǎn)并好于預(yù)期(7.5%),累計(jì)同比轉(zhuǎn)正1.9%。制造業(yè)投資當(dāng)月同比-3.5%,略低于預(yù)期(-2%),累計(jì)同比回升3.1個百分點(diǎn)至-11.7%,仍持續(xù)呈現(xiàn)緩慢恢復(fù)的格局。

4)6月出口同比0.5%,超過我們預(yù)期,主要是由于海外經(jīng)濟(jì)恢復(fù)呈現(xiàn)商品消費(fèi)>服務(wù)消費(fèi)>工業(yè)生產(chǎn)格局,海外供需缺口拉動我國出口邊際改善。海外進(jìn)口商在3月末4月初各國加強(qiáng)防控時對未來需求好轉(zhuǎn)形成預(yù)期,訂單開始恢復(fù),并在6-7月開始交付。但隨著海外工業(yè)生產(chǎn)的恢復(fù),供需缺口將持續(xù)收窄。

7月數(shù)據(jù)前瞻:可選商品修復(fù)持續(xù),上調(diào)地產(chǎn)投資,關(guān)注7月基建能否克服短期擾動、重回全年路徑,通脹有所回升。具體而言,有四大主線邏輯:

1)我們預(yù)計(jì)7月社會消費(fèi)品零售總額同比有望恢復(fù)至4.9%,在6月高基數(shù)擾動后單月恢復(fù)有所加快;但整體下半年預(yù)測的路徑我們再度進(jìn)行下調(diào)。觸發(fā)本次下調(diào)的主要原因是6月除汽車外其他可選商品消費(fèi)的恢復(fù)強(qiáng)度較弱,顯示出其他可選商品的主要邏輯正在由疫情后的回補(bǔ)邏輯轉(zhuǎn)變?yōu)榈禺a(chǎn)竣工驅(qū)動的邏輯,而Q2地產(chǎn)竣工的放緩則令我們對下半年除汽車外的可選商品消費(fèi)改善強(qiáng)度小幅謹(jǐn)慎。

2)固定資產(chǎn)投資的分化局面仍將進(jìn)一步擴(kuò)大,土地成交的持續(xù)活躍+地產(chǎn)投資的持續(xù)超預(yù)期表現(xiàn)促使我們本次上調(diào)全年地產(chǎn)投資預(yù)測路徑至同比增長3.5%。而6月的基建投資增速盡管進(jìn)一步走高但幅度上仍受到洪水和項(xiàng)目儲備等短期因素的影響較為明顯,我們?nèi)跃S持此前預(yù)測的全年基建投資6.8%的改善趨勢,關(guān)注基建投資7月能否克服上述短期擾動,獲得單月16%的高增長,這一問題仍存較大不確定性從而需要格外關(guān)注。

3)預(yù)計(jì)CPI小幅回升,PPI跌幅明顯收窄。CPI:豬肉供給快速恢復(fù)過程趨于結(jié)束,洪水對7月鮮菜價格仍有小幅影響,預(yù)計(jì)食品同比進(jìn)一步小幅上行至12.0%,非食品價格仍低位徘徊,預(yù)計(jì)7月非食品同比小幅回落至0.2%,整體CPI同比預(yù)計(jì)小幅回升0.1個百分點(diǎn)至2.6%。前期原油價格大幅反彈逐漸向石化產(chǎn)業(yè)鏈中下游產(chǎn)品價格傳導(dǎo),預(yù)計(jì)7月PPI同比降幅收窄至-1.8%。

4)貨幣政策防風(fēng)險意味漸濃,2-4月的“沖擊應(yīng)對式寬松”已經(jīng)過去,下半年至21年貨幣政策將重歸穩(wěn)健中性。貨幣政策表述由兩會的“廣義貨幣供應(yīng)量和社會融資規(guī)模增速明顯高于去年”變?yōu)椤耙3重泿殴?yīng)量和社會融資規(guī)模合理增長”,并在重申貨幣政策更加靈活適度的表述之后,增加“精準(zhǔn)導(dǎo)向”,或顯示本輪貨幣操作最為寬松的階段已經(jīng)過去。

2. 零售:可選商品修復(fù)持續(xù),預(yù)計(jì)單月4.9%

我們預(yù)計(jì)7月社會消費(fèi)品零售總額同比有望恢復(fù)至4.9%,在6月高基數(shù)擾動后單月恢復(fù)有所加快;但整體下半年預(yù)測的路徑我們再度進(jìn)行下調(diào)。觸發(fā)本次下調(diào)的主要原因是6月除汽車外其他可選商品消費(fèi)的恢復(fù)強(qiáng)度較弱,顯示出其他可選商品的主要邏輯正在由疫情后的回補(bǔ)邏輯轉(zhuǎn)變?yōu)榈禺a(chǎn)竣工驅(qū)動的邏輯,而Q2地產(chǎn)竣工的放緩則令我們對下半年除汽車外的可選商品消費(fèi)改善強(qiáng)度小幅謹(jǐn)慎。可選商品消費(fèi)中,6月汽車受去年國五轉(zhuǎn)國六形成的高基數(shù)影響而負(fù)增長,而隨著單月擾動的消退,預(yù)計(jì)20年7月汽車同比將恢復(fù)至5.0%左右的正增長。家電、家具6月恢復(fù)速度有所放緩,顯示地產(chǎn)竣工的常規(guī)邏輯正在逐步替代4-5月的疫情沖擊后回補(bǔ)的邏輯。考慮到6月地產(chǎn)竣工并未能延續(xù)5月接近單月10%的正增長,甚至轉(zhuǎn)負(fù),或?qū)ο掳肽昙译姟⒓揖叩瓤蛇x商品零售改善的路徑形成小幅壓制。但下半年在財(cái)政政策的小幅刺激、地產(chǎn)竣工的持續(xù)改善預(yù)期下,除汽車外的可選商品消費(fèi)呈現(xiàn)小幅回補(bǔ)的趨勢仍然概率較高,我們本次下調(diào)主要是幅度的考慮,而對改善的路徑方向仍有較強(qiáng)信心。此外我們維持餐飲收入可能在4季度才逐漸恢復(fù)正常水平的預(yù)測不變。基于上述兩大邏輯,我們預(yù)計(jì)7月、Q3-Q4、以及全年社會消費(fèi)品零售增速分別為4.9%,7.6%、10.0%,以及-1.3%。全年預(yù)測較上期預(yù)測下調(diào)0.8個百分點(diǎn)。

3. 固定投資:上調(diào)地產(chǎn),關(guān)注7月基建能否克服短期擾動、重回全年路徑

固定資產(chǎn)投資的分化局面仍將進(jìn)一步擴(kuò)大,土地成交的持續(xù)活躍+地產(chǎn)投資的持續(xù)超預(yù)期表現(xiàn)促使我們本次上調(diào)全年地產(chǎn)投資預(yù)測路徑至同比增長3.5%。而6月的基建投資增速盡管進(jìn)一步走高但幅度上仍受到洪水和項(xiàng)目儲備等短期因素的影響較為明顯,我們?nèi)跃S持此前預(yù)測的全年基建投資6.8%的改善趨勢,關(guān)注基建投資7月能否克服上述短期擾動,獲得單月16%的高增長,這一問題仍存較大不確定性從而需要格外關(guān)注。

1)基建投資:前期專項(xiàng)債的快速發(fā)行并不能快速落地,一方面是受到洪水的短期擾動,另一方面則是資金歸集過程快于項(xiàng)目前期籌劃及評估等,投資過程受限。而隨著洪水的消退以及項(xiàng)目的快速推進(jìn),預(yù)計(jì)7月基建投資增速13.0%左右,累計(jì)同比在2.2%左右。但考慮到20年還處于新“三期疊加”所導(dǎo)致的相對低增長階段之中,雖然基建投資將在新增專項(xiàng)債大幅擴(kuò)容的基礎(chǔ)上,發(fā)揮一定的逆周期調(diào)節(jié)作用,但由于全年財(cái)政收入出現(xiàn)罕見的同比下滑,廣義財(cái)政面臨較大的融資缺口,基于對財(cái)政資金用途的綜合分析,我們預(yù)計(jì)Q3-Q4基建投資累計(jì)同比分別增長5.7%和6.8%,全年難以實(shí)現(xiàn)兩位數(shù)的增長。(詳見《新老“三期疊加”——申萬宏源宏觀“格物”系列之二十二》(2020.07.08))

2)地產(chǎn)投資:盡管6月地產(chǎn)銷量增速小幅回落,但前期土地成交持續(xù)活躍,加之7月高頻地產(chǎn)銷量再度改善,預(yù)計(jì)地產(chǎn)商仍將在強(qiáng)勁的信心支持下維持地產(chǎn)投資的持續(xù)高增。我們上修全年地產(chǎn)投資增速0.5個百分點(diǎn)至3.5%,其中7月單月同比預(yù)計(jì)8.0%左右,僅較6月小幅回落0.7個百分點(diǎn),對應(yīng)累計(jì)同比改善至2.7%。預(yù)計(jì)Q3-Q4房地產(chǎn)開發(fā)投資累計(jì)同比改善并維持在3.5%左右。

3)制造業(yè)投資:盡管Q2我國出口在海外巨大的供需缺口拉動下整體好于預(yù)期,但外需本身仍展望不加,持續(xù)拖累出口企業(yè)的投資意愿,維持全年制造業(yè)投資-5.7%的判斷不變。預(yù)計(jì)7月制造業(yè)投資同比約為零,累計(jì)-9.9%左右,預(yù)計(jì)Q3-Q4制造業(yè)投資累計(jì)同比增速分別為-7.0%、-5.7%。

綜合三大類主要投資路徑,預(yù)計(jì)7月固定資產(chǎn)投資累計(jì)同比-1.7%,較6月改善1.4個百分點(diǎn),Q3-Q4累計(jì)同比分別為0.6%、1.5%。

4. 通脹:預(yù)計(jì)CPI小幅回升,PPI跌幅明顯收窄

CPI:豬肉供給快速恢復(fù)過程趨于結(jié)束,洪水對7月鮮菜價格仍有小幅影響,預(yù)計(jì)食品同比進(jìn)一步小幅上行至12.0%,非食品價格仍低位徘徊,預(yù)計(jì)7月非食品同比小幅回落至0.2%,整體CPI同比預(yù)計(jì)小幅回升0.1個百分點(diǎn)至2.6%。1)食品:前期豬肉供給快速恢復(fù)過程自6月以來逐漸趨于結(jié)束,豬肉均價環(huán)漲12%,再度呈現(xiàn)超季節(jié)性漲幅。洪水對7月鮮菜價格仍有小幅影響,或共同推升7月食品環(huán)漲1.5%,同比回升0.9個百分點(diǎn)至12%左右。2)非食品:7月中旬成品油價格小幅調(diào)升但服務(wù)供需關(guān)系整體仍不緊張,價格整體低位徘徊,預(yù)計(jì)7月非食品同比小幅回落0.1個百分點(diǎn)至0.2%左右。預(yù)計(jì)7月CPI小幅回升0.1個百分點(diǎn)至2.6%。但鮮菜價格擾動是短期現(xiàn)象,后續(xù)月份預(yù)計(jì)有對應(yīng)的回調(diào),預(yù)計(jì)Q3-Q4 CPI同比均值分別為2.0%、0.4%,全年CPI同比均值約2.5%。

PPI:前期原油價格大幅反彈逐漸向石化產(chǎn)業(yè)鏈中下游產(chǎn)品價格傳導(dǎo),預(yù)計(jì)7月PPI同比降幅收窄至-1.8%。5月以來原油價格大幅震蕩,OPEC+加碼減產(chǎn),美國頁巖油產(chǎn)量大幅收縮,同時全球主要經(jīng)濟(jì)體先后進(jìn)入經(jīng)濟(jì)恢復(fù)階段,油價前期迎來大跌之后大幅反彈,并整體企穩(wěn),但6月PPI顯示,石化產(chǎn)業(yè)鏈下游價格傳導(dǎo)尚未完成。油價大幅回升將逐漸向石化產(chǎn)業(yè)鏈中下游產(chǎn)品傳導(dǎo),拉動PPI跌幅明顯收窄。主要由國內(nèi)供需所決定的鋼鐵煤炭價格7月也小幅反彈,預(yù)計(jì)7月PPI同比降幅或大幅收窄1.2個百分點(diǎn)至-1.8%。預(yù)計(jì)Q3-Q4 PPI同比均值分別為-1.4%、-1.1%,全年平均-1.6%。

5. 工業(yè)增加值:7月工業(yè)生產(chǎn)改善,預(yù)計(jì)6.0%左右

5-6月工業(yè)增加值上行幅度較小主要由于去庫存的壓制,而隨著地產(chǎn)基建投資快速回暖,同時考慮到海外供需缺口仍較大,工業(yè)生產(chǎn)進(jìn)一步改善。再考慮到去年7月基數(shù)較低(4.8%),預(yù)計(jì)工業(yè)增加值實(shí)際同比將提升1.2個百分點(diǎn)至6.0%左右,預(yù)計(jì)Q3-Q4工業(yè)增加值均約為6.8%左右,全年預(yù)計(jì)2.4%左右。

6. 金融數(shù)據(jù):企業(yè)中長貸和債券融資仍強(qiáng),M2、社融增速小幅上行

貨幣政策防風(fēng)險意味漸濃,2-4月的“沖擊應(yīng)對式寬松”已經(jīng)過去,下半年至21年貨幣政策將重歸穩(wěn)健中性。

貨幣政策表述由兩會的“廣義貨幣供應(yīng)量和社會融資規(guī)模增速明顯高于去年”變?yōu)椤耙3重泿殴?yīng)量和社會融資規(guī)模合理增長”,并在重申貨幣政策更加靈活適度的表述之后,增加“精準(zhǔn)導(dǎo)向”,或顯示本輪貨幣操作最為寬松的階段已經(jīng)過去。我們在19年報(bào)告中即指出,貨幣政策的操作格局,是持續(xù)配合我國的經(jīng)濟(jì)發(fā)展模式轉(zhuǎn)型進(jìn)程的。17年資管新規(guī)以來,我國已經(jīng)由此前的地產(chǎn)基建拉動模式轉(zhuǎn)向居民消費(fèi)升級模式,貨幣政策長期趨于中性是大趨勢,當(dāng)前貨幣政策環(huán)境并不能直接類比于14年4季度。我們前期測算結(jié)果顯示(《經(jīng)濟(jì)恢復(fù)如何?貨幣還會松嗎?——熱點(diǎn)追蹤系列之一》20.06.22),20H2即使通過MLF、TMLF工具合計(jì)凈回籠1.2萬億基礎(chǔ)貨幣,仍可保證M2、社融存量同比回升至增速的合理目標(biāo)水平(預(yù)計(jì)13%左右)。央行前期操作保證流動性好于去年的同時,也非常強(qiáng)調(diào)中長期宏觀杠桿率約束和避免空轉(zhuǎn)套利。央行通過4個月的連續(xù)同方向操作,給市場傳遞出日益清晰的“對沖式凈回籠”信號,自2季度開始我國已經(jīng)進(jìn)入了“貨幣操作邊際趨緊”+“實(shí)體信用擴(kuò)張延續(xù)”的小幅分化階段。

新增信貸:央行數(shù)量型工具操作仍提供較好的實(shí)體經(jīng)濟(jì)融資環(huán)境,居民購房需求復(fù)蘇態(tài)勢良好,預(yù)計(jì)7月新增信貸13000億,同比多增約2500億。

1)企業(yè)貸款:7月央行持續(xù)實(shí)施對沖式凈回籠,TMLF凈回籠3000億,但前期已經(jīng)推出的再貸款再貼現(xiàn)工具仍可通過非公開市場操作向市場提供流動性,實(shí)體經(jīng)濟(jì)信用擴(kuò)張仍有較為充裕的流動性支持。但結(jié)構(gòu)上來看,與資金空轉(zhuǎn)套利相關(guān)的短期貸款近兩個月收到一定壓制,中長期貸款仍然較為鼓勵。預(yù)計(jì)7月企業(yè)短期融資(短貸、票據(jù)融資)新增規(guī)模在零附近,低基數(shù)下同比小幅改善,企業(yè)中長貸新增6000億,同比多增2500億。2)居民貸款:居民購房需求穩(wěn)定復(fù)蘇,但對居民短貸進(jìn)入地產(chǎn)的監(jiān)管已經(jīng)開始收緊,預(yù)計(jì)7月居民貸款新增6500億,同比小幅多增約1500億。綜合看,預(yù)計(jì)6月新增貸款13000億,同比多增約2500億。

新增社融:預(yù)計(jì)新增信貸、企業(yè)債券同比多增,7月新增社融(新口徑)預(yù)計(jì)為1.9萬億,同比多增約7000億,存量同比增速或達(dá)13.0%。

1)預(yù)計(jì)7月社融口徑對實(shí)體新增人民幣貸款約12500億;2)預(yù)計(jì)表外融資三項(xiàng)合計(jì)減少4000億,較去年同期少減約2200億;3)7月抗疫特別國債集中發(fā)行 7100億,一般國債發(fā)行規(guī)模相對較小,地方政府債小規(guī)模增加,預(yù)計(jì)7月(新口徑)政府債券凈融資5500億,同比少增約1000億;7月債市收益率短期有所回落,預(yù)計(jì)企業(yè)加緊發(fā)行債券融資,企業(yè)債券凈融資預(yù)計(jì)為4000億左右,同比多增約1000億。綜合分析,預(yù)計(jì)7月新增社融約1.9萬億,社融存量同比增速預(yù)計(jì)為13.0%。

預(yù)計(jì)7月末M2增速小幅上行至11.6%附近,企業(yè)生產(chǎn)經(jīng)營趨于活躍、M1增速或升至7.2%。

7. 財(cái)政:強(qiáng)調(diào)“注重實(shí)效”,預(yù)計(jì)支出回升

二季度經(jīng)濟(jì)平穩(wěn)改善,財(cái)政收入預(yù)計(jì)延續(xù)6月反彈趨勢,同比增幅預(yù)計(jì)擴(kuò)大2.0個百分點(diǎn)至5.2%左右。隨工業(yè)生產(chǎn)和服務(wù)消費(fèi)的不斷改善,增值稅同比增速有望轉(zhuǎn)正,而在低油價刺激下,消費(fèi)稅仍將保持正增長,工業(yè)企業(yè)利潤總額快速改善下企業(yè)所得稅將保持一個相對較高的增速,另外企業(yè)正常周轉(zhuǎn)下居民收入得到有效保證,2季度居民人均可支配收入名義增速同比4.5%,仍高于名義GDP增速1.4個百分點(diǎn),個人所得稅收入預(yù)計(jì)將保持較高增速。考慮到一般公共預(yù)算收入和名義GDP之間相對固定的彈性關(guān)系,以及19年4月開始的減稅對稅收收入增速的抬升效應(yīng),預(yù)計(jì)7月一般公共預(yù)算收入同比增長5.2%左右。

在一般公共預(yù)算收入回升,債務(wù)融資支持,而財(cái)政存款多增持平于去年同期下,預(yù)計(jì)7月財(cái)政支出回升24.1個百分點(diǎn)至9.7%左右。7月一般公共預(yù)算收入增速預(yù)計(jì)在5.2%左右,緩解收支壓力,而在特別國債放量下預(yù)計(jì)將有2000億元直接用于支出。考慮到7月一般為財(cái)政資金歸集月份,預(yù)計(jì)一般公共預(yù)算存款將和去年保持一致。綜上所述,7月一般公共預(yù)算支出同比在9.7%左右,全年支出增速預(yù)計(jì)在4.0%-5.0%左右,或略超今年的預(yù)算情況。

8. 匯率:經(jīng)濟(jì)向中長期中樞水平回歸,CNY小幅回升

20年后續(xù)月份人民幣匯率或呈現(xiàn)震蕩回升態(tài)勢,主要基于以下因素:1)6月經(jīng)濟(jì)數(shù)據(jù)顯示我國經(jīng)濟(jì)復(fù)蘇節(jié)奏總體仍較為平穩(wěn),隨著宏觀經(jīng)濟(jì)政策對供給側(cè)的保穩(wěn)效果持續(xù)顯現(xiàn),經(jīng)濟(jì)發(fā)展已經(jīng)逐漸向中長期增長中樞回歸,基本面因素決定人民幣匯率不存在長期貶值的基礎(chǔ);2)近期,央行通過MLF、TMLF縮量續(xù)作等方式,對沖再貼現(xiàn)再貸款額度增加的基礎(chǔ)貨幣,顯示貨幣政策防風(fēng)險意味漸濃,2-4月的“沖擊應(yīng)對式寬松”已經(jīng)過去,下半年至21年貨幣政策將重歸穩(wěn)健中性;3)美國二季度經(jīng)濟(jì)表現(xiàn)較差,同時貨幣財(cái)政政策刺激下半年很難進(jìn)一步擴(kuò)張;而與此同時,歐元區(qū)推出超預(yù)期的7500億歐元財(cái)政刺激計(jì)劃,美元指數(shù)一度于7月跌至93.5以下。但考慮到下半年歐元區(qū)也很難有新的刺激計(jì)劃出臺,加之美國生產(chǎn)端的逐步恢復(fù),預(yù)計(jì)美元小幅改善但維持弱勢。近期人民幣的小幅升值與近期美元指數(shù)的大幅回落并不匹配,未來人民幣仍有小幅上行的空間。綜上所述,我們判斷至年底美元指數(shù)預(yù)計(jì)在94-95左右,CNY對應(yīng)升至6.8-6.9之間,預(yù)計(jì)8月底CNY回升至6.90左右。

原標(biāo)題:今年“下半場”穩(wěn)投資如何發(fā)力 來源:申萬宏源宏觀